viernes, 11 de octubre de 2019

Mas allá del aumento de precios

Por Marcelo Bauza. Inciti

En Chile, proveedores y consumidores de vivienda realizan sus transacciones en un mercado que funciona en base a reglas que representan los usos, costumbres y valores propios del país. Las familias que compran una vivienda adquieren un conjunto de beneficios que van mucho más allá de la superficie o programa. Quienes toman esta decisión evalúan no solo la propiedad, sino también las características del barrio, sus vecinos más próximos y las posibilidades de financiamiento a las que pueden optar, en una de las decisiones de compra más complejas que debe hacer una persona en su vida.

Para los productores de vivienda se trata de una operación comercial, con un proceso bien conocido y definido en que el precio de los insumos (entre ellos el “suelo”) es parte del tipo de desarrollo más adecuado y rentable para el mejor negocio posible. Hay inmobiliarios expertos en edificios de densidad media con alto estándar de arquitectura y materialidad, y otros que se especializan en edificios de gran altura con un eficiente modelo constructivo. Unos miran condiciones de entorno como arbolado, calidad de las construcciones vecinas, grupo socioeconómico predominante, vistas potenciales y proximidad de colegios, comercio y vías de acceso. Otros, cercanía al metro y que la normativa les permita densidades sobre mil habitantes por hectárea. En ambos casos, están en el negocio desde hace décadas, con mejoras constantes en los procesos constructivos, comerciales y financieros.

Pero las condiciones cambian, y el negocio inmobiliario hoy presenta dificultades de viabilidad por dos motivos fundamentales. El primero tiene que ver con el agotamiento de la “ciudad de calidad” para el desarrollo de proyectos dirigidos a clases medias, el segundo la disminución de la capacidad de compra por el aumento constante del precio de las viviendas.

Las soluciones propuestas se han dividido entre aquellas que promueven más mercado y las que insisten en mayor participación estatal. Pensar las soluciones de forma binaria no es una buena idea ante un problema de tanta complejidad.

Si bien es evidente la necesidad de un cambio regulatorio que modifique los incentivos vigentes, este debe responder a una visión clara respecto al tipo de ciudad que queremos, de modo tal que las nuevas condiciones de desarrollo para la industria cumplan con el objetivo de asegurar la rentabilidad del negocio y el acceso a la vivienda, a la vez que construimos ciudades más sustentables, atractivas y diversas.

La creación de instancias de dialogo e investigación para el desarrollo conjunto de soluciones al problema, puede ser una de las funciones más relevantes del Estado en esta instancia. Solo el conocimiento profundo y la conexión continua con la realidad cotidiana de todos los grupos de interés involucrados, nos permitirá encontrar el camino hacia un mejor estándar habitacional en el país.

En Chile, proveedores y consumidores de vivienda realizan sus transacciones en un mercado que funciona en base a reglas que representan los usos, costumbres y valores propios del país. Las familias que compran una vivienda adquieren un conjunto de beneficios que van mucho más allá de la superficie o programa. Quienes toman esta decisión evalúan no solo la propiedad, sino también las características del barrio, sus vecinos más próximos y las posibilidades de financiamiento a las que pueden optar, en una de las decisiones de compra más complejas que debe hacer una persona en su vida.

Para los productores de vivienda se trata de una operación comercial, con un proceso bien conocido y definido en que el precio de los insumos (entre ellos el “suelo”) es parte del tipo de desarrollo más adecuado y rentable para el mejor negocio posible. Hay inmobiliarios expertos en edificios de densidad media con alto estándar de arquitectura y materialidad, y otros que se especializan en edificios de gran altura con un eficiente modelo constructivo. Unos miran condiciones de entorno como arbolado, calidad de las construcciones vecinas, grupo socioeconómico predominante, vistas potenciales y proximidad de colegios, comercio y vías de acceso. Otros, cercanía al metro y que la normativa les permita densidades sobre mil habitantes por hectárea. En ambos casos, están en el negocio desde hace décadas, con mejoras constantes en los procesos constructivos, comerciales y financieros.

Pero las condiciones cambian, y el negocio inmobiliario hoy presenta dificultades de viabilidad por dos motivos fundamentales. El primero tiene que ver con el agotamiento de la “ciudad de calidad” para el desarrollo de proyectos dirigidos a clases medias, el segundo la disminución de la capacidad de compra por el aumento constante del precio de las viviendas.

Las soluciones propuestas se han dividido entre aquellas que promueven más mercado y las que insisten en mayor participación estatal. Pensar las soluciones de forma binaria no es una buena idea ante un problema de tanta complejidad.

Si bien es evidente la necesidad de un cambio regulatorio que modifique los incentivos vigentes, este debe responder a una visión clara respecto al tipo de ciudad que queremos, de modo tal que las nuevas condiciones de desarrollo para la industria cumplan con el objetivo de asegurar la rentabilidad del negocio y el acceso a la vivienda, a la vez que construimos ciudades más sustentables, atractivas y diversas.

La creación de instancias de dialogo e investigación para el desarrollo conjunto de soluciones al problema, puede ser una de las funciones más relevantes del Estado en esta instancia. Solo el conocimiento profundo y la conexión continua con la realidad cotidiana de todos los grupos de interés involucrados, nos permitirá encontrar el camino hacia un mejor estándar habitacional en el país.

sábado, 28 de septiembre de 2019

Compras de departamentos para inversión pasan de 18% a 44% en 7 años.

Por Inciti & Instituto de Estudios Urbanos y Territoriales PUC

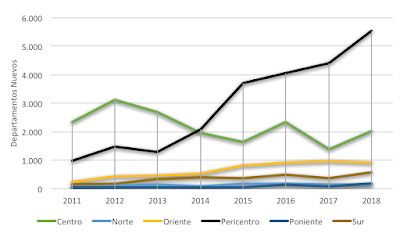

Entre los años

2011 y 2018 tanto la producción de departamentos nuevos, como la venta y sus

precios, muestran incrementos de 47,7%, 59,8% y 67,4% respectivamente. Si bien

los años 2011 y 2014 muestran una baja en la producción, el total de unidades

edificadas pasa de 75 mil en el 2011 a mas de 110 mil el último año. Las ventas

acumuladas[1]

siguen esta tendencia y pasan de 51 mil a 81 mil, lo mismo que el precio

unitario que llega a 73,3 UFm2[2]

en el 2018 desde 43,8 UFm2 que promediaba el año 2011.

Fuente: Encuesta Proyectos en Venta. Inciti 2011 - 2018

Que las ventas

hayan mostrado un incremento permanente, a la vez que sube también el precio se

debe al nuevo rol que ocupa un grupo en particular de compradores. Los

departamentos adquiridos por inversionistas para ser arrendados aumentan 142% en

7 años. Si para el 2011 estos representaban el 18% del total de las ventas, en

el 2018 las compras por este concepto alcanzan 44% del total.

Fuente: CBR SII. Inciti 2011 - 2108

Las compras para inversión se concentran en el anillo

pericentral (59,2%), y en menor medida en Santiago Centro (21,7%), mostrando el

pericentro un aumento constante en su participación al tiempo que disminuye la

del centro.

Los

departamentos adquiridos como inversión suelen ser de menores dimensiones que

los comprados para habitar. Un 27,7% de las compras de inversionistas son de

unidades de 30 m2 o menos, en tanto que solo 9,6% de las compras para habitar corresponden

a este metraje.

Fuente: CBR SII. Inciti 2011 - 2108

Otra conclusión

importante de nuestro análisis es la relevancia que adquieren las compras de

personas naturales en relación a las compras de personas jurídicas. Este grupo

tiene el 72% de participación en las 3.800 unidades que se venden como

inversión a personas y empresas en el 2011, en tanto al 2018 su participación

se incrementa 10 puntos llegando a 82% sobre las casi 10 mil unidades vendidas

con este fin. Aunque la mayoría de los inversionistas adquiere solo un

departamento, 30% de las personas naturales compraron 2 o más departamentos

durante los últimos 7 años.

Finalmente, la

correlación positiva observada entre producción y precio de departamentos

nuevos, sumada al alza que han mostrado ambas variables durante los últimos

años, permiten cuestionar la hipótesis de que el alto precio de los

departamentos se deba a las restricciones que impone la regulación urbana a la

oferta de nuevos edificios. Lo que ha ocurrido más bien es un traspado de la

propiedad desde las inmobiliarias a un grupo “intermediador” con el poder

adquisitivo y capacidad de financiamiento requeridos para acceder a estos

departamentos con precios inaccesibles para más del 60% de los hogares de la

ciudad, quienes tienen de aquí en más al arriendo como única opción para

acceder a una vivienda en zonas centrales.

Etiquetas:

acceso a la vivienda,

arriendo departamentos,

desarrollo inmobiliario,

estudios inmobilirios,

evolucion precios viviendas,

inciti,

ventas inmobiliarias

jueves, 11 de julio de 2019

El Metro no es suficiente

Para todos los que trabajamos en la industria es sabido que el precio del suelo sube en forma constante desde hace años. También es claro que la ciudad está compuesta por una multiplicidad de distritos cuyas realidades difieren notablemente respecto a cómo se da esa suba, justamente porque diferentes son las realidades socioeconómicas de sus residentes, la provisión de servicios, la cobertura vegetal, el acceso a transporte de calidad y la normativa urbana por solo nombrar algunas de las más relevantes.

La presión de la gente sobre las autoridades y los excesos de la industria inmobiliaria han resultado en cambios a los planes reguladores que disminuyen considerablemente densidades de desarrollo y alturas máximas permitidas, buscando promover una escala mas humana en las edificaciones futuras.

Providencia | Santiago | Conchalí

Ahora estamos ante un mosaico de comunas que, sin demasiados atributos urbanos, buscan imitar los planes reguladores más progresistas de las zonas más ricas de la ciudad como Providencia, Vitacura o Lo Barnechea. Este es un primer paso hacia una ciudad más homogénea, pero sigue faltando un plan integral que tenga por objeto la mejora constante del espacio público* a fin de que en toda la ciudad se alcance pronto el mismo estándar de calidad que hoy tienen los barrios donde todos quisiéramos vivir.

Providencia | Santiago | Conchalí

Es una simplificación pensar que más líneas de metro es condición suficiente para alcanzar este ideal de ciudad en el que habría mas suelo para la industria inmobiliaria. Es necesario que coordinemos esfuerzos y exijamos al sector público una visión de cómo convertir a Santiago en una metrópolis donde un alto estándar urbano sea la norma y no la excepción como ocurre hoy en día.

Finalmente, sería bueno que cambiemos la forma cómo nos referimos al problema: “en Santiago no falta suelo, lo que falta es ciudad de calidad”. La ciudad es la expresión física de las reglas que organizan nuestra sociedad, no es un esfuerzo individual aislado y menos puede ser privatizada porque se destruye el tejido que nos une.

Marcelo Bauzá

Co Fundador | Director

Inciti PxQ

* Se entiende por espacio público a veredas, calles, ciclovías, antejardines, arbolado público, plazas y mobiliario urbano entre otros.

La presión de la gente sobre las autoridades y los excesos de la industria inmobiliaria han resultado en cambios a los planes reguladores que disminuyen considerablemente densidades de desarrollo y alturas máximas permitidas, buscando promover una escala mas humana en las edificaciones futuras.

Providencia | Santiago | Conchalí

Alturas máximas 7 pisos & Precio Promedio Suelo 2018.

Providencia | Santiago | Conchalí

Cobertura vegetal 2018 & Precio Departamentos Nuevos 2019

Es una simplificación pensar que más líneas de metro es condición suficiente para alcanzar este ideal de ciudad en el que habría mas suelo para la industria inmobiliaria. Es necesario que coordinemos esfuerzos y exijamos al sector público una visión de cómo convertir a Santiago en una metrópolis donde un alto estándar urbano sea la norma y no la excepción como ocurre hoy en día.

Finalmente, sería bueno que cambiemos la forma cómo nos referimos al problema: “en Santiago no falta suelo, lo que falta es ciudad de calidad”. La ciudad es la expresión física de las reglas que organizan nuestra sociedad, no es un esfuerzo individual aislado y menos puede ser privatizada porque se destruye el tejido que nos une.

Marcelo Bauzá

Co Fundador | Director

Inciti PxQ

* Se entiende por espacio público a veredas, calles, ciclovías, antejardines, arbolado público, plazas y mobiliario urbano entre otros.

viernes, 26 de abril de 2019

Por cada peso que aumenta el ingreso de los hogares, el precio de las viviendas crece cuatro veces

Instituto de Estudios Urbanos y Territoriales UC - Inciti

Mucho se ha hablado sobre el mercado de vivienda en el Área Metropolitana de Santiago (AMS) y las importantes alzas de precio que ha sufrido durante los últimos 10 años. Si bien existen distintas miradas respecto de las causas para este explosivo aumento, aún falta afinar datos y metodologías para llegar a mejores conclusiones. En esta línea, el Instituto de Estudios Urbanos y Territoriales de la Pontificia Universidad Católica junto con la consultora Inciti, han desarrollado un índice de precios (nominal y real) de vivienda en el AMS, tanto para propiedades nuevas como usadas, desde el año 2009 hasta la actualidad. El índice desarrollado se basa en una modelación econométrica de precios hedónicos que consiste en identificar la importancia relativa de cada atributo del inmueble, y establecer un precio de la propiedad en función de los mismos.La creación de este índice de precios de vivienda permite transparentar información agregada de transacciones de propiedades para aportar al conocimiento y debate sobre el desarrollo de nuestras ciudades. En este sentido, consideramos revelador el hecho que se puedan comparar los índices de precios nominales (o en pesos) de las vivienda con la variación que en el mismo período tuvo el ingreso autónomo del hogar según la encuesta Casen del MDS. Conocer como evoluciona la brecha entre salarios y precios de la vivienda es de gran importancia para la discusión sobre el acceso a la vivienda.

En líneas

generales, existe un aumento sostenido

tanto de los precios de viviendas nuevas como usadas en todos los sectores del AMS (centro, pericentro, norte, sur, oriente y poniente).

Por otra parte, la evolución de los salarios según el Ingreso Autónomo del

Hogar de la encuesta Casen, muestra un incremento muy inferior en el mismo periodo (solo 22%), generandose una importante brecha entre el aumento de precios de la

vivienda y los salarios.

Indice Real (UF)

El índice real

de precios calculado indica que, en promedio, las propiedades aumentaron un 66%

desde el año 2009 o 6,6% anual. Al desagregar por zonas de estudio, la comuna

de Santiago es la que más aumentó con 96%, mientras que el pericentro

(comprendido por las comunas de Recoleta, Independencia, Quinta Normal,

Estación Central, Pedro Aguirre Cerda, San Miguel, Macul, Ñuñoa y Providencia)

lo hizo un 77%. La zona oriente del AMS es la que presenta mayor volatilidad de

precios, sobre todo a partir el año 2016.

Justamente, y como lo muestra el gráfico siguiente, a partir

del año 2016 las viviendas nuevas crecen a mayor tasa que las usadas, coincidiendo

con la modificación del IVA a la construcción.Indice Real Precios Viviendas 2009 | 2018

Indice Nominal ($)

El índice nominal muestra un alza aún mayor de precios porque incorpora la inflación en el cálculo. Así, el precio promedio sube un 113% respecto al año 2009, lo que equivale a un crecimiento de 11,3% anual. Al igual que en el caso del índice real, este índice también muestra el desacople entre precios de nuevas y usadas a partir del año 2016 hasta el primer trimestre del 2018 producto del cambio en la ley tributaria.Indice Nominal Precios Viviendas 2009 | 2018

Precios de las viviendas y evolución de los ingresos

La diferencia

entre los puntos finales de las curvas de precios de vivienda e ingreso

autónomo resultan en una diferencia de casi 100 puntos, lo que implica que por

cada peso que aumenta el ingreso de los hogares, el precio de las viviendas

aumenta cuatro veces. Esta brecha en constante aumento explica, en parte, porque

los bancos son más estrictos en las evaluaciones de colocaciones hipotecarias y

porque cada vez hay mas familias que optan por arrendar en lugar de comprar.

Precio Viviendas vs. Salarios

miércoles, 20 de marzo de 2019

Oferta Arriendo y Red de Metro en Santiago Metropolitano

El Instituto de Estudios Urbanos UC junto a Inciti deciden explorar la relación entre la red de metro y el mercado de arriendos de departamentos en Santiago Metropolitano. A partir de datos de la encuesta bimestral de ofertas de arriendo que aplica Inciti desde abril de 2018, se analiza el efecto que tiene el área de influencia de las estaciones de metro (radio de 600 metros) en la oferta de arriendos de departamentos, y las características del mercado dentro y fuera de esta área de influencia.

Si en el año 2003 solo un 17% de los habitantes de Santiago vivía en condición de arriendo, en el 2017 esta cifra llega a 22% (1 de cada 5 personas), en relación directa con la densificación de las comunas centrales de la capital. En el mismo período, la red del Metro de Santiago se transforma en el principal medio de transporte de la ciudad y elemento estructurador del desarrollo urbano de la capital, tendencia consolidada con la reciente inauguración de la Línea 3 que conecta comunas tan distantes como Conchalí y La Reina.

Entre abril de 2018 y enero del 2019 la oferta promedio de departamentos en arriendo es de 26 mil departamentos en Santiago Metropolitano, con 47% de esa oferta localizada dentro del área de influencia de las estaciones del Metro de Santiago. Del total de arriendos ofertados cerca del Metro, 7.301 o 59% del total próximo a una estación están dentro del área de influencia de la Línea 1, que conecta el poniente con el oriente de la ciudad.

“Que prácticamente la mitad de los departamentos ofertados estén dentro del área de influencia de alguna de las estaciones del Metro habla claramente de la relevancia que adquiere este atributo al momento de arrendar una propiedad. Esto tiene que ver con una alta valoración de la movilidad, comodidad y diversidad por parte de la gente que arrienda”

La Línea 1 tiene los promedios de precio oferta de arriendo más altos; UF 35,3 ($973 mil) mensual, mientras que la Línea 5, segunda en concentración de oferta, llega solo a UF 23,4 ($608 mil) mensual. Finalmente, sobre la Línea 4 se ofrecen los departamentos con el precio más bajo de toda la ciudad, a UF 8,3 ($229 mil) mensual promedio.

Si comparamos el precio de oferta arriendo en UFm2, las diferencias entre líneas se reducen considerablemente. La Línea 1 sigue liderando en precio unitario, con una diferencia respecto al valor más bajo de +52% (0,38 UFm2 vs. 0,25 UFm2), contrastando fuertemente con el +325% que existe entre el valor más alto y bajo en el caso del precio total (UF 35,3 vs. UF 8,3).

“Si tomamos como referencia el precio de arriendo, en la Línea 1 este es 3,3 veces más alto que en la Línea 4a, y sin embargo esta diferencia es tan solo de 0,5 veces en términos de precio por metro cuadrado. La explicación está en las superficies de los departamentos, que son en el caso de la Línea 1 (93 m2), 2,5 veces más grandes que los de la Línea 4a (27 m2)”.

No sorprende que la oferta arriendo responda al nivel de ingresos y calidad urbana de cada barrio, pero si que las diferencias en términos de superficie sean tan grandes. Probablemente esto tenga relación con que sobre la Línea 1 se construye en densidad desde hace décadas, mientras que en varias otras zonas de la ciudad es un proceso relativamente reciente caracterizado por la construcción de departamentos de muy poca superficie.

Si en el año 2003 solo un 17% de los habitantes de Santiago vivía en condición de arriendo, en el 2017 esta cifra llega a 22% (1 de cada 5 personas), en relación directa con la densificación de las comunas centrales de la capital. En el mismo período, la red del Metro de Santiago se transforma en el principal medio de transporte de la ciudad y elemento estructurador del desarrollo urbano de la capital, tendencia consolidada con la reciente inauguración de la Línea 3 que conecta comunas tan distantes como Conchalí y La Reina.

Entre abril de 2018 y enero del 2019 la oferta promedio de departamentos en arriendo es de 26 mil departamentos en Santiago Metropolitano, con 47% de esa oferta localizada dentro del área de influencia de las estaciones del Metro de Santiago. Del total de arriendos ofertados cerca del Metro, 7.301 o 59% del total próximo a una estación están dentro del área de influencia de la Línea 1, que conecta el poniente con el oriente de la ciudad.

“Que prácticamente la mitad de los departamentos ofertados estén dentro del área de influencia de alguna de las estaciones del Metro habla claramente de la relevancia que adquiere este atributo al momento de arrendar una propiedad. Esto tiene que ver con una alta valoración de la movilidad, comodidad y diversidad por parte de la gente que arrienda”

La Línea 1 tiene los promedios de precio oferta de arriendo más altos; UF 35,3 ($973 mil) mensual, mientras que la Línea 5, segunda en concentración de oferta, llega solo a UF 23,4 ($608 mil) mensual. Finalmente, sobre la Línea 4 se ofrecen los departamentos con el precio más bajo de toda la ciudad, a UF 8,3 ($229 mil) mensual promedio.

Departamentos ofrecidos en arriendo, Área Influencia Líneas de Metro

Si comparamos el precio de oferta arriendo en UFm2, las diferencias entre líneas se reducen considerablemente. La Línea 1 sigue liderando en precio unitario, con una diferencia respecto al valor más bajo de +52% (0,38 UFm2 vs. 0,25 UFm2), contrastando fuertemente con el +325% que existe entre el valor más alto y bajo en el caso del precio total (UF 35,3 vs. UF 8,3).

“Si tomamos como referencia el precio de arriendo, en la Línea 1 este es 3,3 veces más alto que en la Línea 4a, y sin embargo esta diferencia es tan solo de 0,5 veces en términos de precio por metro cuadrado. La explicación está en las superficies de los departamentos, que son en el caso de la Línea 1 (93 m2), 2,5 veces más grandes que los de la Línea 4a (27 m2)”.

No sorprende que la oferta arriendo responda al nivel de ingresos y calidad urbana de cada barrio, pero si que las diferencias en términos de superficie sean tan grandes. Probablemente esto tenga relación con que sobre la Línea 1 se construye en densidad desde hace décadas, mientras que en varias otras zonas de la ciudad es un proceso relativamente reciente caracterizado por la construcción de departamentos de muy poca superficie.

Mapa Resumen

lunes, 17 de diciembre de 2018

IMA: Indicador Mercado Arriendo Departamentos. 6º Bimestre 2018

Inciti | IEUT P. Universidad Católica

El Indice de Mercado de Arriendo tiene por objetivos transparentar el mercado, facilitar la inversión y el ingreso de nuevos actores y apoyar al diseño de políticas públicas. En esta primera entrega, presentamos los resultados generales para el Gran Santiago y para los tres sectores mas relevantes.Parque en Arriendo

El parque total de departamentos en tenencia arriendo se estima en 325.851 unidades, con un incremento de 0,7% respecto al bimestre anterior, lo que implica la recepción de 2.145 nuevas unidades durante los últimos 60 días.Centro Oriente tiene 63% del parque, seguido del Sur Oriente con 13% y Norte con 11%. El sector más dinámico fue el Sur Oriente con un aumento de 1% del parque.

Vacancia Arriendo

La vacancia en el Gran Santiago es actualmente de 5,4%, con un incremento respecto al bimestre anterior de 9,8% producto del ingreso de 1.670 nuevas ofertas al mercado.El Centro Oriente tiene el 73% de la oferta publicada, con una vacancia estimada de 6,2% tras un aumento de 10,4% respecto a Setiembre 2018. El Sur Oriente tiene 6% de la oferta y una vacancia de 2,5%. El sector Norte participa 10% en la oferta actual, con una vacancia que llega a 5,2%.

Valorización Parque (nuevo & usado)

El precio promedio de los departamentos en el Gran Santiago se estima en $ 120 millones, aumentando 2,4% en relación a Setiembre.Centro Oriente promedia $ 159 MM con un aumento de 2,7% respecto al bimestre anterior, Sur Oriente promedia $ 64 MM con 3,1% de aumento y el Norte $ 54 MM con 1,9%.

Canon Arriendo Mensual

El precio de la oferta arriendo en el Gran Santiago es de $ 750 mil mensual con un aumento de 1,2% respecto al bimestre pasado. Este promedio había caído -0,5% y -2,5% en los dos bimestres anteriores.El sector Centro Oriente tiene un valor mensual de $ 980 mil con una suba de 1,6% en relación al bimestre anterior, el Sur Oriente $ 390 mil con 0,7% de aumento y el Norte $ 440 mil con ajuste a la baja de -0,5%.

Rentabilidad Bruta

Como consecuencia del aumento de la tasa de vacancia, la rentabilidad promedio pasa de 7,0% a 6,8%, mostrando una caída de 1,7% respecto a Setiembre.La rentabilidad promedio en el Centro Oriente es de 6,6%, en el Sur Oriente 6,8% y en el Norte 8,9%.

Multifamily

Durante el mes de noviembre realizamos la primera encuesta a Edificios Residenciales en Arriendo o Multifamily. Se localizaron 24 edificios, de los cuales 14 están en operaciones, 5 en obra y 5 con permisos de edificación.Los edificios en operaciones suman 3.105 departamentos, de los cuales 261 se encuentran disponibles. Esta vacancia es producto del reciente ingreso de un nuevo edificio de la marca Level de Euro, con 148 unidades disponibles. La vacancia estimada para el conjunto de los edificios sin el nuevo proyecto de Level, es de 3,4%.

Los principales controladores en este mercado son Euro con 32% de la superficie y 36% de las unidades y Blue Home con 20% y 22% respectivamente.

domingo, 4 de noviembre de 2018

Arriendo: Una Alternativa a la Venta Retail

Comprar un departamento nuevo en comunas de clase media cuesta hoy $ 79 millones, en tanto que uno usado tiene un valor de $ 72 millones promedio. Para adquirir una propiedad con financiamiento bancario hay que ahorrar un pie de 15 a 20% del precio, y la cuota mensual o dividendo no puede ser superior a un cuarto de los ingresos del grupo familiar. Dicho de otra manera, para comprar una propiedad de este tipo se necesita tener ahorrados entre $ 14 y 16 millones y ganar al menos $ 1,3 millones al mes.

El salario de una familia de ingresos medios es de $ 500 mil mensual, lo que implica que solo 4 de cada 10 familias en Santiago Metropolitano pueden acceder a la compra de un departamento. Ante esta realidad, y considerando que los salarios crecen 1,1% anual versus 7,4% estimado para las propiedades durante la última década, es comprensible que parte importante de las personas solucionen sus necesidades habitacionales a través del arriendo.

Para arrendar no hacen falta ahorros, solo un mes de garantía, y que el canon de arriendo mensual no sea mayor a un tercio de los ingresos del arrendatario. Bajo estas condiciones, el universo de familias que pueden acceder a una vivienda bajo esta modalidad de tenencia claramente es superior al de aquellas que la pueden comprar. Quizás sea esta una de las razones más importantes detrás del pujante mercado de arriendo que tiene mensualmente casi tantas transacciones como el mercado de las ventas residenciales.

De los casi 6 mil arriendos mensuales, el 35% se da en las comunas centrales de ingresos medios, con Santiago Centro representando un tercio de este universo. El canon mensual promedio en estas comunas es de $ 503 mil pesos y la vacancia actual la estimamos entre 3,6%. Las propiedades que se ofrecen, se ocupan en 56 días promedio, con una rentabilidad del 7,5% anual.

El salario de una familia de ingresos medios es de $ 500 mil mensual, lo que implica que solo 4 de cada 10 familias en Santiago Metropolitano pueden acceder a la compra de un departamento. Ante esta realidad, y considerando que los salarios crecen 1,1% anual versus 7,4% estimado para las propiedades durante la última década, es comprensible que parte importante de las personas solucionen sus necesidades habitacionales a través del arriendo.

Para arrendar no hacen falta ahorros, solo un mes de garantía, y que el canon de arriendo mensual no sea mayor a un tercio de los ingresos del arrendatario. Bajo estas condiciones, el universo de familias que pueden acceder a una vivienda bajo esta modalidad de tenencia claramente es superior al de aquellas que la pueden comprar. Quizás sea esta una de las razones más importantes detrás del pujante mercado de arriendo que tiene mensualmente casi tantas transacciones como el mercado de las ventas residenciales.

De los casi 6 mil arriendos mensuales, el 35% se da en las comunas centrales de ingresos medios, con Santiago Centro representando un tercio de este universo. El canon mensual promedio en estas comunas es de $ 503 mil pesos y la vacancia actual la estimamos entre 3,6%. Las propiedades que se ofrecen, se ocupan en 56 días promedio, con una rentabilidad del 7,5% anual.

El volumen y alto dinamismo de este mercado de arriendo, sumado a la buena rentabilidad y poco profesionalismo de quienes intermedian y operan hoy las propiedades, explican porqué varias empresas ingresaron al negocio del arriendo construyendo o comprando sus propios edificios. Operando bajo esta modalidad hay 20 edificios en la ciudad pertenecientes a las firmas Euro Level y Blue Home entre las más destacadas. Estos edificios tienen una vacancia de solo el 1,3% para un parque estimado en 6 mil unidades. Existen ademas 3 edificios en desarrollo que pronto se agregarán al parque existente y 11 más que se encuentran en etapa de aprobación.

En definitiva, la tendencia nacional e internacional es hacia una participación cada vez mayor del arriendo por sobre la propiedad. Es por eso que Inciti junto al Instituto de Estudios Urbanos y Territoriales de la P. Universidad Católica de Chile, se propone continuar siguiendo la evolución de este mercado en Santiago y el resto del país.

Puede también ver publicación en El Mercurio del 06 | 11 | 2018 Aqui!

Suscribirse a:

Comentarios (Atom)